פרויקטים להשקעה

ההזדמנות להחשף להשקעות ייחודיות במחיר פרי - סייל לפני כולם

ניהול סיכונים הוא חלק אינטגרלי בכל השקעה שנעשית. אירועים רבים יכולים להשפיע על תוצאות השקעה מסוימת ועלינו לעשות מאמץ בכדי לקחת בחשבון כמה שיותר פרמטרים ואת השפעת השינוי בהם על השקעתנו.

עלייה בריבית יכולה להיות ההבדל בין רווח להפסד בפרויקט. כולנו מבינים זאת. אבל איך זה באמת עובד?

בשנה וחצי האחרונות הריבית בעולם המערבי עלתה בחדות בניסיון להתגבר על האינפלציה שפרחה בעולם מאז היציאה מסגרי הקורונה.

בארה"ב הריבית עלתה ב 5.5% ובכך יצרה מעמסה משמעותית על לוקחי ההלוואות ובראשם פעילי הנדל"ן שנאלצו להתמודד עם ריבית גבוהה משמעותית מזו שתוכננה במקור.

איש מקצוע רציני חייב לקחת בחשבון גם השפעות שליליות ולהיות מוכן להן. כך שבבואנו לתכנן פרויקט עסקי כלשהו, וודאי שבעסקת נדל"ן יש לבצע מבחני סיכון הקרואים גם stress tests או מבחני לחץ ולבחון כיצד שינויי מאקרו ומיקרו ישפיעו על העסקה שלנו בשוטף ובמכירה.

במאמר זה נבחן שינוי בשניים מהפרמטרים המשמעותיים ביותר, חיצוני ופנימי ונראה את השפעתם על העסקה. נבצע את המחקר שלנו על הריבית שהיא כמובן שהשפעה חיצונית והתפוסה, שהיא כמובן, פנימית. נבחן את השפעת השינוי בהם על התשואה השוטפת ועל רווחי המכירה.

על מנת לפשט את החישוב ניקח כדוגמא עסקה המונה 10 בתים במישיגן ארה"ב שבוצעה אצלנו לפני מס' שנים ונריץ עליה את השינויים בריבית ובתפוסה ונראה מהן נקודות הקיצון ואת השפעות העלאת הריבית וירידת התפוסה על ההכנסות, הרווחים וכמובן רווחי המכירה.

המבחן

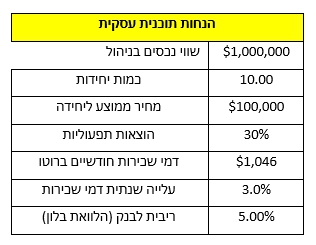

לקחנו עסקה בה נרכשו 10 בתים באמצעות מימון בנקאי בשנת 2021 והריבית הייתה 5% ל 5 שנים והבנק מימן 65% (קרוי בעגה המקצועי 65% LTV) וההון העצמי היווה כ 35%. התפוסה בבתים בעת רכישתם ולקיחת ההלוואה מהבנק הייתה 95%. שוויים כ $1מ, ממוצע השכירות עמד על 1046$ והוצאות התפעול הממוצעות עמדו על 30% מההכנסות.

להלן הנתונים

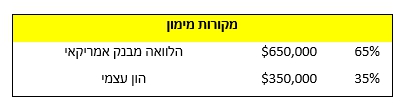

כעת נריץ תרחישים של העלאות בריבית ונבחן את השפעתם על התשואה השוטפת:

ניתוח התוצאות

בחנו את המודל ב 3 תרחישי ריבית. הריבית הקיימת, 5%, וריבית של 7% ו 9%. שאר הנתונים ללא שינוי.

ההשפעה על הרווח השוטף והתשואה הייתה משמעותית. נעזרנו בריבית בלון, דהיינו רק תשלומי ריבית לאורך חיי ההלוואה (בשפיצר זה היה מורכב יותר) והתשלום עלה מ 32,500$ בשנה ל 58,500$, כאשר במקביל התשואה השוטפת שקיבלנו ירדה ביותר ממחצית. מ 11% ל 4%.

כעת בחנו את נקודת ההיפוך – ההפסד. הנקודה ממנה לא נרוויח כסף ונצטרך להביא כסף נוסף על מנת לעמוד בתשלומי הריבית לבנק וכמובן בהוצאות התפעול.

מהמספרים עולה שבריבית של 11% בעסקה זו, נתחיל להפסיד כסף. נשמע לכם דמיוני? כיום בנקים ומלווים דורשים ומקבלים על הלוואות כאלו ריבית של 10% – 15% ומשכנתא רגילה חצתה את רף ה 8%. מסתבר שהריבית היא בהחלט סיכון שיש לקחת בחשבון.

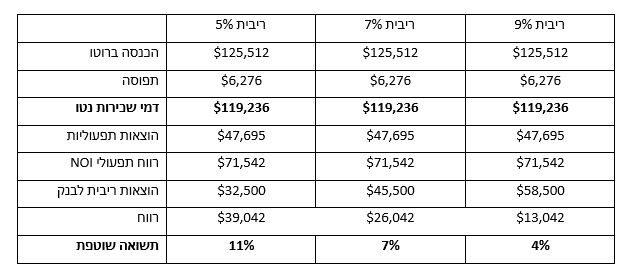

כעת נשלב את אלמנט התפוסה. נתחיל להוריד את התפוסה. באזורים בהם החברה שלנו עובדת אמנם לא חווינו תופעה כזו, בעיקר בגלל המחסור העצום בבתים. אך זהו סיכון משמעותי שיש לחשב אותו.

העלינו את אחוז הבתים הפנויים, ה Vacancy rate. וב 20% בריבית של 9% התשואה השוטפת, דהיינו ההכנסות פחות הוצאות התפעול ירדו ל 0. כך שמעל לריבית זו נצטרך להביא כסף מהבית לתשלומי ההוצאות. אגב, בריבית 5%, בה העסקה באמת נמצאת, התשואה ירדה ל 8%. כך שאנו רואים כמה העסקה רגישה לשינויי הריבית בצורה משמעותית מאשר שינויים בתפוסת הבתים.

מובן שהמודל שלקחנו הינו פשוט ואינו לוקח מרכיבים רבים בחשבון. כגון נזקי דייר ושיפוצים הנדרשים בעקבות עזיבת הבית וכדומה. ניתן לראות השפעות נוספות, עליית מיסי עירייה, דמי ניהול ואפילו התייקרות הביטוח. אך המסר ברור. יש לבקש מכל יזם תוכנית עסקית הכוללת מבחני לחץ ולנתח את הסיכוי להתרחשות ארוע שכזה.

חשוב כמובן להבין את נסיונו של היזם ודרכי התמודדותו בהווה ובעבר עם ארועים כאלו.

בשולי הדברים וברוח אופטימית נגיד שיש לבחון את אותם פרמטרים של סיכון כיוון ההפוך, כדי לראות את השפעתה העתידית של ירידת ריבית על העסקה וכמובן את הגידול בהכנסות בעקבות תפוסה גבוהה יותר או שכר דירה ממוצע שנמצא במגמת עלייה.

בחלק ב' ננתח את הסיכון על רווחי המכירה. נראה באיזו ריבית ותפוסה עסקה הופכת להפסדית וכיצד ניתן להמנע מזה.

חלק ב'

השפעות הריבית והתפוסה על המכירה. או היכן נתחיל להפסיד במכירה?

מרבית משקיעי הנדל"ן מקווים לתשואה שוטפת נאה משכר דירה אך באמת מפנטזים על עליית ערך הנכס שקנו. כמובן שככל שהנכס ממונף יותר, הרי שהרווח על ההון העצמי במקרה ויש עליית ערך – רב יותר.

מאידך, ראינו, שבריבית או תפוסה מסוימת בעסקה לדוגמא שבחנו בחלק א', הריבית לבנק קדמה לנו המשקיעים ואף סיטואציות מסוימות אילצו אותנו להביא כסף לתשלומי החובה. אגב, ישנם בנקים הקובעים אמות מידה, קוביננטס הכוללים לדוגמא יחס ריבית לרווח, ה DSCR ומדדים אחרים. כלומר, גם אם נביא את הכסף, עדיין נחשב כמפרי תנאי ההלוואה והבנק יוכל לקרוא לפדיון כל ההלוואה.

כיצד קובעים את שוויו של הנכס?

ישנן נוסחאות רבות והנייר אינו יכול להכיל את כולן. אנו נבחן את השתיים המרכזיות שבאמצעותן בוחנים שוויו של נכס. עסקאות השוואה ובאמצעות נוסחת cap פשוטה. למעשה הן מחוברות יחדיו.

נמשיך לבחון את עסקת 10 הבתים שרכשנו ב 2021 ונעזרנו בה בדוגמא בחלק א'.

במקרה זה אנו בוחנים רוכש מקצועי, משקיע, הרוכש 10 בתים בבת אחת. רוכש פרטי יכניס גם שיקולים אישיים, כגון קירבה למקום עבודתו, למשפחתו, לבתי ספר, למרכזי קניות או פארקים ואלו ישפיעו על המחיר. מובן שהוא גם ידקדק בכל פרט בבית ויבקש לתקן או להוריד מחיר על כל רכיב בבית שיזדקק לתיקון.

הרוכש הפוטנציאלי המקצוען וודאי יבחן זאת אך סביר שגם יבחן עסקאות דומות שנעשות בבתים דומים בערים בהן הבתים נמצאים. הוא יכול להיעזר בפרסומים באתרים ציבוריים דוגמא Zillow או Trulia ויכול לבקש מברוקר מקצועי לעשות עבורו שמאות, appraisal ולשאוב מידע מפרסומים מקצועיים כמו ה MLS.

השמאי ינסה לאתר בתים עם פרמטרים דומים, גודל הבית, מס' חדרי שינה, שירותים ומקלחות, גיל הבית ואף על מצבו הפיזי.

הוא יחשב את ההכנסה משכר הדירה ואם אין תפוסה מלאה בכל הנכסים, יחשב את ה GPR, ההכנסה המקסימלית בתפוסה של 100%.

הוא יעריך את ההוצאות הממוצעות, מיסי העירייה, הביטוחים, התיקונים ודמי הניהול לחברת הניהול.

אז הוא יקבל תוצאה הנקראת NOI. הרווח התפעולי. לפני עלויות ריבית לבנק, מס ופחת.

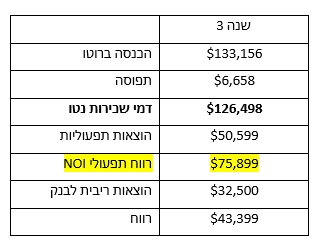

בדוגמא שלנו:

כעת הוא יעריך באיזה ריבית נהוג להוון את עסקאות בבתים מעין אלו, בערים ואזורים אלו. לזה קוראים קאפ או Capitalization, ריבית ההיוון.

כעת הנוסחה פשוטה. לוקחים את ה NOI ומחלקים אותו ב Cap. ברור שככל שהריבית המבוקשת על עסקה נמוכה יותר – השווי גבוה יותר.

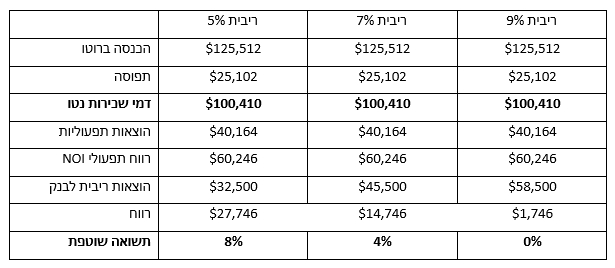

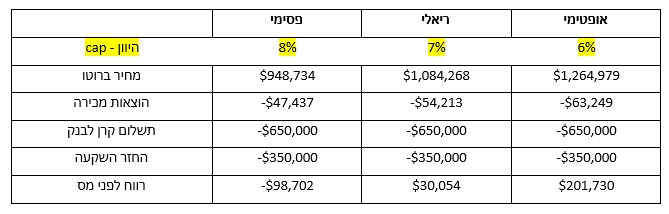

ובעסקה לדוגמא שלנו:

בחנו 3 תרחישי היוון, cap, במכירת הנכסים והנחנו עלויות מכירה של 5%.

אז איך הגענו למחיר?

לקחנו את ה NOI , הרווח התפעולי, בשנה השלישית. חילקנו בשלושת התרחישים והגענו למחיר המכירה.

שימו לב, כיצד העלאת הריבית המאפשרת לקונה להשקיע בנכסים חסרי סיכון, כמו אג"ח של ממשלת ארה"ב, מעלה את הציפיות שלו מהעסקה ומכאן למעשה מורידה את מחירה.

אם בשנת 2022 עשינו עסקאות בקאפ 6%, היינו מקבלים על עסקה זו $1.2מ ומרוויחים מעל ל 200,000$, הרי שבקאפ 8% כפי שוודאי היו מבקשים מאיתנו כיום, מכירה כזו הייתה מייצרת לנו הפסד על ההשקעה ועם ההכנסות השוטפות היינו מגיעים לאפס רווח במקרה הטוב ולהפסד במקרה פחות טוב.

כאן אנו רואים כמה המכירה רגישה גם לתפוסה. כל עלייה בתפוסה, תעלה את ההכנסה התפעולית של הפרוייקט, ה NOI ובאופן ישיר את רווחי המכירה. התשואה להון בעסקה נעה כאן בין 25% ל 2% וממחישה ביתר שאת את השפעת הריבית על עולם הנדל"ן וסיכויי ההצלחה של עסקה.

**אין לראות באמור לעיל כייעוץ ו/או המלצה להשקעה. פרטי ההשקעות שלנו יוצגו בפני 35 ניצעים בלבד בכפוף לחוק הרשות לניירות ערך (תשכ"ח-1968).

לקבלת מידע מלא על עסקאות פתוחות לגיוס כרגע

לקבלת פרטים על הזדמנויות השקעה – פתוחות לגיוס, יש למלא פרטים

דיסקליימר ** אין לראות באמור לעיל הצעת השקעה או התחייבות לתשואה והינה לתצוגה בלבד. ההצעה הינה כללית ומיועדת לשלושים וחמישה הניצעים הראשונים שיכנסו למו"מ עם החברה אודות היקף ההשקעה ותנאיה.

הזדמנות להחשף להשקעות יחודיות במכירה מוקדמת! מלאו פרטים

פרויקטים עתידיים

מחירי פרי-סייל

ההזדמנות להחשף להשקעות יחודיות במכירה מוקדמת

לפני כולם

0 תגובות